ETF下一站:从抢首发到卷持营

ETF下一站:从抢首发到卷持营

原创 颓废的小呆梨 韭圈儿 2024-03-19 18:37 天津

昨天,首批10只跟踪中证A50的ETF都上市了。

从净值来看,基本都赚钱了。即使亏,也是小数点后4位数的事儿,基本可以忽略。

但这对于基金规模来说,并不是太好的事,冲任务的同志们“保本儿出”的欲望更强烈了。

看群里的兄弟还在念叨,昨天一赚钱就给卖了。

今天看了一眼,10只ETF里面有8只在规模上有明显的下降。市场低谷期,许多基金销售的潜规则也被拿上了台面来讨论。

周日,楚团长顺着枣哥的分析聊聊了帮忙资金。

今天我就再顺着团长的文章聊聊ETF规模之卷的困局和思考。

卷首发?并不一定

市场低谷,想要成立个权益基金都是个困难事,更别说上规模。

这时候ETF要卷首发,帮忙资金便成了不可或缺的一环。

大家都知道,ETF的产品属性决定了,10只跟踪同一指数的ETF放在一起,除了费率优惠之外,就是看规模和流动性,别的牌也不好打。

所以这些年,基金公司或多或少都希望能通过帮忙资金或者高频次、高密度的营销,在募集之初先抢占规模优势,不一定绝对规模特别大,但相对规模一定要靠前,这样才能打出差异化,也好用“市场规模最大”来贴标签。

这就陷入一种困境,只要有一家基金公司动起来,其他都得跟着动,造成了ETF流血内卷的现状。

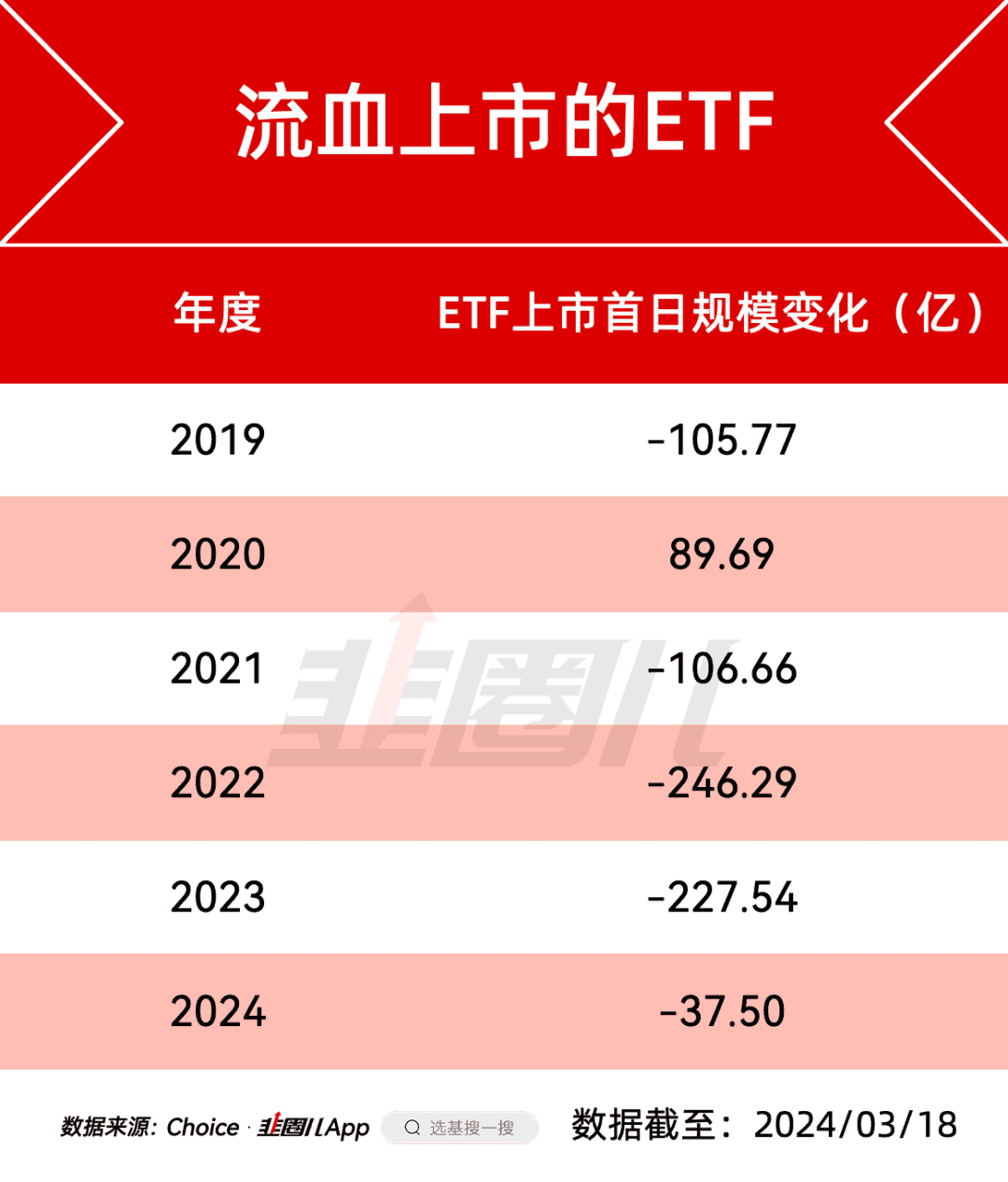

对此,我统计了2019年以来,ETF首发上市日的规模变动情况。

可以发现,除了2020年牛市氛围确实浓厚之外,其他年景的ETF大多都是上市即巅峰。

而且随着2022-2023年ETF募集数量和规模逐渐上强度,首发ETF规模流失的问题更严重了,比2019和2021年翻了个倍。

牛市的时候还好,有很多的散户投资者入场,但如今市场不好,没有新鲜血液入场,帮忙资金又留不住,基金公司究竟给谁打工了呢?

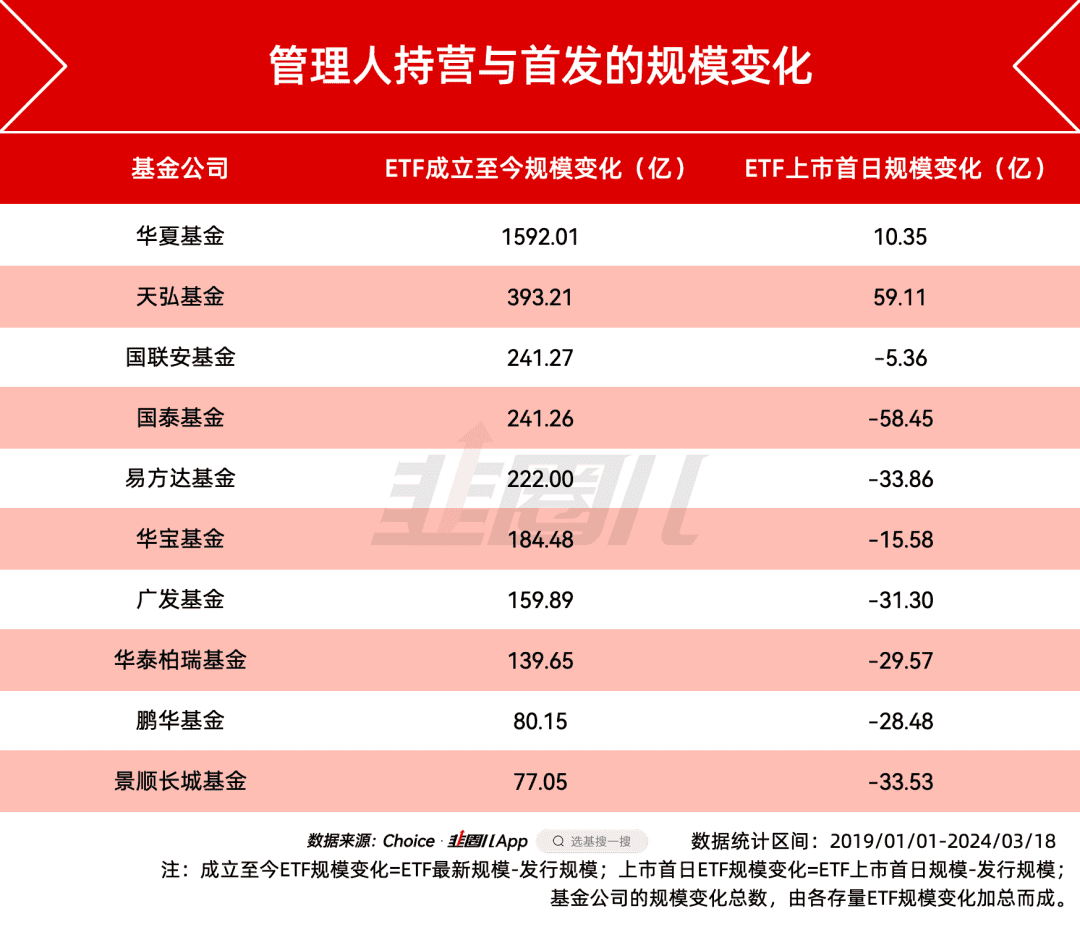

我还统计了一下,从2019年开始截至今年3月18日为止,基金公司旗下的ETF规模变化,对比了成立至今(持营)和首发上市(帮忙资金)对ETF管理人的规模影响。

排在前面的是华夏和天弘,他们本身就是场内、场外指数基金的排头兵,从规模变化来看,也确实有两把刷子。

两家公司的持营效果都挺好,华夏基金更是大幅领先。

整体而言,相比发行时的规模,上市后还有规模净流入,我觉得可以简单理解成受帮忙资金的影响相对较小。

再从最近几个明星指数的ETF首发大战来看,头部的ETF管理人开始意识到这个问题,不再无脑卷首发了。

而是抢着成立,提前一天也是优势——时常看到新基金不管规模多大,都一日募集结束,比同行早一天上市。另外也不怎么烧钱推首发,留下弹药在上市后再作宣传。

毕竟,越来越多的ETF规模后来居上,先发优势也不保险了。

卷持营,在路上

当然,还有一点可能是之前欠的交易量太多,资金都不高兴来帮忙了。

针对这事,去年年底监管就出文规范了券商和基金公司的交易量换佣金的操作,虽说现在的A50系列的ETF该卖还是要卖,但明显没有中证1000ETF那时候的“猛劲”了。

相比于后者小盘的稀缺性,虽说中证A50本身也是好产品,但还是绕不开核心资产,少了一点新鲜感,目前资金的热情也差了一些。

除了首发,持营的重要性愈发明显。

现在常规的操作,要么是和券商做活动,搞各类ETF实盘大赛,让旗下的ETF先进入交易者的自选股,这就成功了一半。

要么,和媒体合作,不管是传统的官媒,还是新媒体平台和大V,每天聊行情、说市场、带产品,投资者看得多了也就自然而然下单了。

但不同于主动管理基金有故事可讲,ETF更突出的特点就是短平快,跟着热点跑。

这就需要基金公司在领导战略、组织架构、员工执行力上拧成一股绳,效率高、战力强。

反正ETF的风一旦开始刮,肯定很难停下来,只是变数可能来自哪里呢?

1、独到的选品。

如国泰2020年的煤炭ETF,成立1年多的时间都是3亿左右,品种也不热门,“落后产能”也上不去规模,没成想等来了煤炭后面的3年大行情,最多的时候煤炭ETF涨到了50亿,现在也有33亿的规模,这个品种就是做成了。

但如今一个稍微有概念点的指数上市,起码有三四家基金公司抢着申报,想要独具慧眼,并不容易。

而且,即使选到了,也有很大的运气成分,不是指数选的好就一定有好结局。

广发的纳指ETF,别看现在有小200亿的规模,直到2019年还在清盘线以下,中融2015年9月成立的白酒基,在蓝筹东风刚开始的2016年清盘了,也就错过了后边的大行情。

这有点像打仗,早一步可能牺牲,晚一步错过立功,就得刚刚好才行,看命。

2、发力场外的联接基金。

场内的ETF实在太卷,基金公司会考虑把场外的ETF联接都布上,反正现在不管是渠道还是电商,都有不少从主动管理基金投身指数基金的需求,就连蚂蚁也在搞指数选基,也许下一波的富贵就从这里来呢?

我看小鱼哥的持仓里已经有很多指基了,就算亏他也要亏在指数上,这是什么水平?

3、国家队的增量。

虽说国家队为代表的机构资金是现在重要的规模增量,但想要获得大资金的垂青,本身规模和流动性不能太差,太差他买不进去。

他们的作用是锦上添花,不能无中生有,你得先把母鸡养肥,它才有可能下蛋。

20年,再出发

ETF是一个方差很大的品类,沪深300的ETF最大的能做到2000亿,小的只有1亿出头,而这种差距,未来只会越来越大。

作为其中一个参与者,也是旁观者,我发现不同的管理人之间,对ETF的打法和理解有了一定的代际差,有客观的体量因素,更有主观的认识因素。

1993年,道富环球推出全球第一只交易所基金产品——SPDR S&P 500 ETF TRUST。

2004年,华夏基金成立了中国第一只ETF——上证50ETF,距今也已20个年头。

ETF的下一站,再出发。

写下你的留言

32条留言

Waterzeong

湖北

昨天

5

卷起来,多出一些特色稀缺的ETF,沙特来了,全球医疗也来,济安金信也好,台湾高股息也过来啊,海纳百川嘛,多搞点qdii额度把纳指科技和日经的高溢价打下去。

韭圈儿

(作者)

昨天

8

我觉得台湾高股息就不要想了,不可能批的,有没有觉悟?有没有敏感度?

3条回复

成宸

上海

昨天

2

同一个ETF设置一个最多数量上限吧,不然各路资金都来卷,资金分散了,很多流动性也会出问题

韭圈儿

(作者)

昨天

6

我觉得还是市场公平竞争比较好,可以卷的降费率,投资者获利

南瓜

北京

昨天

5

小鱼哥已经“火”到被韭圈小呆梨点名的地步了嘛?

韭圈儿

(作者)

昨天

2

不说这是行业冥灯吗

赵员外0209

山东

昨天

如果定投沪深300还用盯着卖吗?长期持有留着养老合不合适?

韭圈儿

(作者)

昨天

5

我觉得不合适,A股只定投不想着卖,等于白干(想押个韵失败了)

4条回复

Fidel-Wang

北京

昨天

2

还是少点儿出道即巅峰吧,安心搞搞持营

上帝压狗

中国香港

2小时前

来个美国高股息

韭圈儿

(作者)

1小时前

1

标普贵族红利指数

老庄

江苏

昨天

1

多年的熊市,让基民宁可自己买卖,也不太敢相信基金经理了。

文豪@Foundersc

广东

2小时前

为什么能在直接买入卖出实时到账的场内ETF,却要去场外买个流动性差最少T+1才到账的ETF联接基金呢[疑问]

韭圈儿

(作者)

1小时前

并不是所有投资者都在场内买,不要低估场外规模的增量

2条回复

蚌埠住了

上海

昨天

一提到这个a50就难受,公募降佣之后,我们卖首发etf提成可以忽略不计了[流泪]

8条回复

已无更多数据

人划线